カードローンの審査で確認される項目とは?

審査の流れや通らない原因・注意点など解説

公開日:2022年7月26日

更新日:2024年3月13日

カードローンに申込むと、必ず審査が実施されます。審査基準についてはどのカードローン会社も明確に公表していませんが、審査の内容についてはある程度知ることができます。

この記事では、カードローンの審査で確認される項目や流れ、審査時に注意したいポイントについて解説します。審査の際に提出を求められる書類も紹介するので、ぜひ参考にしてください。

カードローンの審査項目を紹介

カードローンに申込むと、必ず審査が実施されます。審査基準については公表されていませんが、どのような項目を審査で確認するのかについては、さまざまなカードローン会社にある程度共通しています。

主な項目としては、次の3つが挙げられます。

- 返済能力

- 信用情報

- 他社からの借入れ状況

それぞれ詳しく解説します。

返済能力

返済能力とは、申込者が借入金を期日どおりに返済する能力のことであり、返済に充てる資金をどれだけ生み出せる能力があるかをさします。

たとえば、年収に対して年間の返済額の割合が大きいときは、返済が難しいと判断される可能性があります。

信用情報

信用情報とは、ローンやクレジットカードの利用についての情報であり、JICCやCICなどの信用情報機関で管理されています。

ローンやクレジットカードの申込みがあると、銀行や消費者金融などが申込者の情報を信用情報機関に照会します。

そのため、今までにローンの返済やクレジットカードの支払いにおいてトラブルがあると、審査に通りにくくなる可能性があります。

たとえば、他のローンの返済が遅れている、クレジットカードや携帯電話料金などの支払いが遅れている、あるいは過去に遅れたことがあるといった内容は、信用情報として登録されており、審査に影響をおよぼすことがあります。

また、自己破産などの債務整理をおこなったことがある場合も信用情報機関に一定期間、登録されます。

監修者:古関 俊祐

信用情報にマイナスの情報が記録されてしまうと、数年単位の長期間にわたりローンの申込みや審査に悪影響をおよぼします。新たにローンを組んだり、クレジットカードを発行したりすることが難しくなります。

そのため、今は新たなローンを組む予定やクレジットカードを発行する予定がなかったとしても、長い目でライフプランを考えたときに支障が生じることになります。延滞には気をつけてカードローンを利用するようにしましょう。

他社からの借入れ状況

貸金業法では、年収などを基準にその3分の1を超える貸付けが原則禁止されています。これを総量規制と呼びます。カードローンに申込むと、総量規制に抵触していないかについて確認されます。

総量規制の対象となるのは、貸金業者の貸付けです。したがって、貸金業者に該当しない銀行などが提供するローンやクレジットカードのショッピング利用は総量規制の対象にはなりません。

他社からの借入れが多く、既に年収の3分の1を超える金額を借りている場合や、新たに借りることで年収の3分の1を超える場合は、審査通過は難しくなるでしょう。

消費者金融などの貸金業者のカードローンや、クレジットカードのキャッシング枠の利用状況を確認してから、カードローンに申込むようにしましょう。

カードローンの審査には在籍確認がある

多くの場合、カードローンの申込要件には「安定した収入を得ていること」と記載されています。

カードローン会社では、申込者に安定した収入があるかどうかを調べるために、申込書に記載した勤務先に実際に勤めているか確認します。これが在籍確認です。

在籍確認は、申込者の勤務先に電話をかけて実施することもあれば、社員証や健康保険証などの勤務先を証明する書類の提出により実施することもあります。

いずれもカードローン会社が定めた方法で実施するので、気になる場合は申込む前に確認しておきましょう。

レイクでは、原則としてお電話による在籍確認は実施していません。しかし、審査の結果によってはお電話をかける場合があります。

その場合も「レイク」などの名称は出さず、担当者の個人名でご連絡いたしますのでご安心ください。

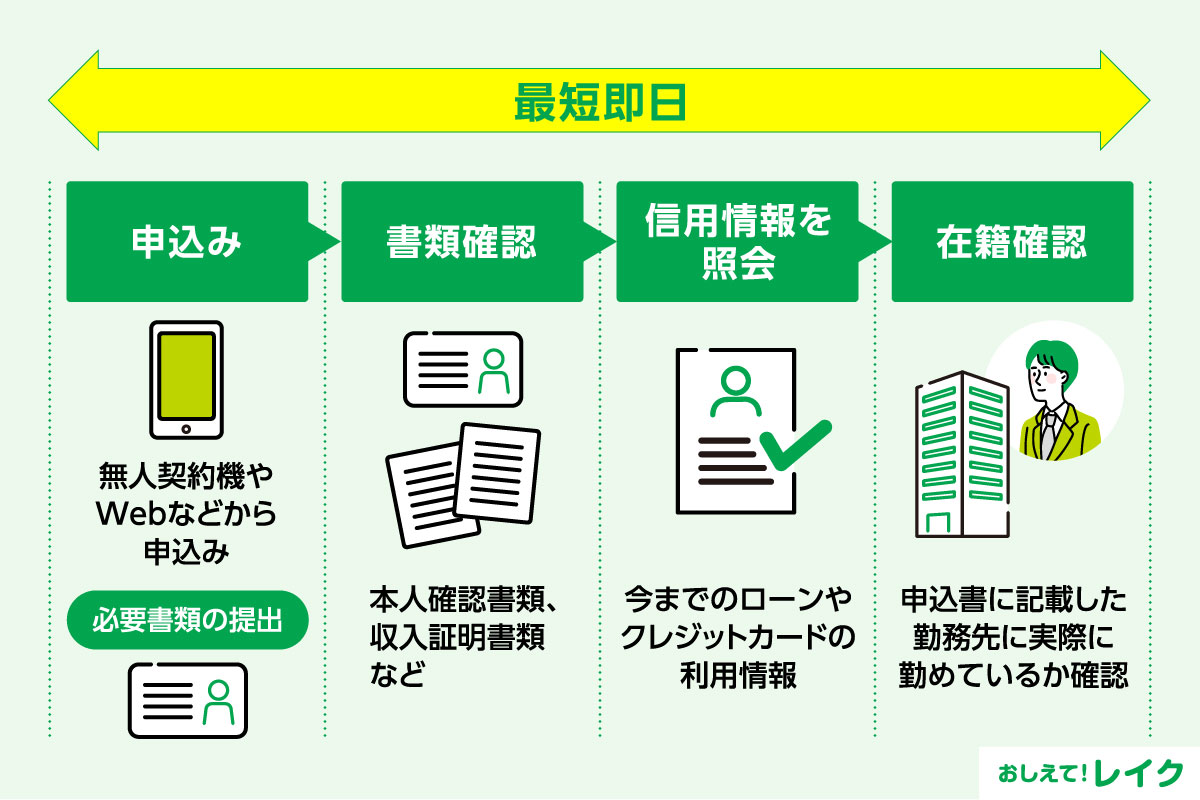

カードローン審査の流れ

カードローンの審査は、一般的には以下の流れで進みます。

- 申込み

- 書類確認

- 信用情報機関に信用情報を照会

- 在籍確認

カードローン会社によっては順序が異なることがありますが、審査なしに契約することはできません。スムーズに審査が進むように、必要書類を準備してから申込みましょう。

カードローン審査に必要な書類

カードローンへの申込みに必要な書類は、基本的には運転免許証などの本人確認書類だけです。しかし、次のいずれかに該当するときは、源泉徴収票などの収入証明書類もあわせて提出します。

- 申込みをするカードローンの利用限度額の総額が50万円を超える場合

- 申込みをするカードローンの利用限度額の総額と他社の借入れ総額の合計が100万円を超える場合

なお、提出を求められる本人確認書類と収入証明書類の種類は、カードローン会社によって異なるので注意しましょう。

レイクでは、以下の書類が本人確認書類、収入証明書類として認められます。

| 本人確認書類 | 収入証明書類 |

|---|---|

|

|

申込みの方法によって提出可能な本人確認書類の種類が異なります。上記はWeb完結(郵送なし)で、口座登録によって本人確認を実施する場合の提出書類です。

- お住まいの住所が本人確認書類と異なる場合は、ご本人名義の住所確認書類の提出が必要です。契約方法ごとにことなるため詳しくはご契約方法ごとの提出書類にてご確認ください。

カードローン審査に通らない原因とは

カードローン審査に通らない原因としては、次の事柄が考えられます。

- 返済能力を超えた借入希望額

- 信用情報に問題がある

- 同時に複数の申込みをしている

- 虚偽の申請をしているなど

前述したように、年収に比べて年間の返済額が多すぎると判断されると、審査通過は難しくなる可能性があります。

レイクでは、現在のお借入れ額や年収からカードローンのご利用が可能かをチェックするお借入れ診断ができます。審査に通過するかどうかのめやすにもなるので、ぜひお申込みの前にご確認ください。

また、申込みをする際に虚偽の情報を申告すると、審査通過は難しくなります。他社からの借入れや年収などを正確に申告することはもちろんのこと、Webから申込みの際は入力ミスや入力漏れなどがないように何度か確認してから申込み情報を送信するようにしましょう。

監修者:古関 俊祐

カードローンの審査では、現在、継続して安定した収入があり、借入れたお金をきちんと返済できるかが特に重要な項目となります。

ご自身の現在の収入に照らして適切な希望契約額を設定するのと同時に、たとえこれまでに延滞など審査でマイナス評価を受けてしまうような経験があったとしても正確な情報を申告するようにして決して虚偽の情報を申告することはないようにしましょう。

審査が通らなかった場合の対処法

カードローン審査が通らなかったときは、次の方法を検討してみましょう。

- 他社に申込む、期間を開けて再申込みする

- クレジットカードのキャッシングを利用する

- 公共の支援制度を利用する

再度申込みする際は、信用情報機関に登録された情報が消えるのを待ちましょう。

既にキャッシング枠付きのクレジットカードを持っている場合は、その利用を検討してみてはいかがでしょうか。

収入が低いためにカードローンの利用が難しいと思われる場合は、公共の支援制度を利用できるかもしれません。一度、お住まいの市区町村役場に相談してみましょう。

レイクはお申込み完了後すぐに審査結果を表示

レイクでは、Webでお申込みいただくと、最短15秒で審査結果を表示いたします。審査結果を待つ時間が少ないため、よりスムーズなお申込み手続きが可能になります。

また、最短即日融資にも対応しています。Webからの申込みの場合、21時(日曜日は18時)までに審査・必要書類の確認を含むご契約手続きのすべてが完了すると、最短25分での融資が可能です(※)。お急ぎの際にもぜひご検討ください。

- 一部金融機関および、メンテナンス時間等を除きます。

カードローンを利用する際の注意点

カードローンをご利用の際には、以下の3つのポイントに注意しましょう。

- 返済計画を立てる

- 金利や無利息期間などの契約内容を確認する

- 余裕がある場合は多めの金額を返済する

それぞれ解説します。

返済計画を立てる

カードローンの審査に通過すると、ご利用限度額の範囲内で繰り返し借入れすることができます。

ただし便利な反面、お借入れ額が増えてしまい、返済が難しくなる可能性もあります。毎月どの程度であれば無理なく返済できるのか考え、計画的に利用するようにしましょう。

レイクでは、お借入れ額から毎月の返済額や返済期間を割り出すご返済シミュレーションをご提供しています。ぜひ返済計画を立てる際にご活用ください。

金利や無利息期間などの契約内容を確認する

カードローンをご利用の際は、必ず金利やご利用限度額などのご契約内容をご確認ください。また、無利息サービスをご利用の場合は、いつまで適用されるのか無利息期間もご確認ください。

レイクでは、はじめてご契約するお客さま限定で、ご都合にあわせていずれかの無利息サービスをお選びいただけます。

- 60日間無利息(Web申込み限定)

- 30日間無利息

- 5万円まで180日間無利息

ご都合にあわせて無利息期間を選択いただけますので、ご自身に適用される無利息期間を確認し、ぜひ有効活用してください。

ご自身の借り方によって、どの無利息期間を選べば利息のご負担が軽くなるか調べられる「無利息診断」もございます。

なお、レイクの無利息期間開始日は「ご契約日の翌日から」となります。「お借入れ日の翌日から」ではありませんのでお気をつけください。

無利息期間中にもご返済日があります。会員ページでご返済日をご確認いただき、ご返済に遅れないようご注意ください。

余裕がある場合は多めの金額を返済する

家計に余裕がある場合は、多めの金額をご返済いただくことで利息が少なくなり、返済総額も減ります。カードローンの利息は、以下の計算式で算出します。

利息=お借入れ額×貸付利率(年率)÷365日(うるう年は366日)×お借入れ日数

上記の式からわかるとおり金利の高さだけでなく、お借入れ額が多いほど利息額が増え、ご返済総額も多くなります。

利息の負担を減らすためにも、余裕がある場合は約定返済額よりも多めの金額をご返済ください。

まとめ

カードローンに申込むと、必ず審査が実施されます。審査基準はカードローン会社によってさまざまですが、返済能力や信用情報、他社からの借入れ状況などが確認されます。

審査通過するか不安なときは、各カードローン会社で提供しているお借入れ診断を実施してから申込むようにしましょう。

また、審査を通過した後は、返済計画を立ててから借りることが大切です。カードローン会社で提供している返済シミュレーションを活用し、無理なく返済できる金額を借りるようにしましょう。

監修者:古関 俊祐

カードローンの審査では、さまざまな事柄が考慮されますが、現在の収入状況と過去の返済状況が特に重要な項目となります。

お勤めの方はお勤め先の住所や連絡先、毎月の手取り額などの情報について事前に確認することが大切です。申込みの際に聞かれてもすぐに答えられるようにメモ書きなどで準備するといいでしょう。

監修者:

古関 俊祐

プロフィール:

東京都江戸川区出身。中央大学法学部卒。弁護士登録後から大手法律事務所にて消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けている。これまでの債務整理案件の取扱い実績は数百件に上る。また、債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続といった家庭内の問題などさまざまな問題について手広く対応し多角的視点から問題解決を図るプロフェッショナルとして活躍している。現在は、地元である東京都葛飾区の新小岩駅前にて弁護士法人新小岩法律事務所の代表弁護士として活動している。

資格情報:

弁護士