ないでは済まされない“金融リテラシー”を測る3つの質問。解消すべき「お金の知識」にまつわるバイアス

- 金融リテラシーを下げる2つのバイアス

- A.1万円を投資と貯金のどちらかに回すとしたら、迷いなく貯金だ

- B.借金は絶対に悪いことで、してはいけないと思う

- C.お金持ちになるには、一生懸命働くしかないと思う

- 金融リテラシーを身に付ける3つのステップ

「お金の知識に自信がある」と断言できる人は少ないのではないだろうか。事実、日本銀行の調査を見ても、現在20代から30代にあたるミレニアル世代は、それより上の世代に比べて金融リテラシーが低くなっている。

グローバル基準で見ても、日本人の金融リテラシーは世界から一歩遅れをとっており、金融庁が主要各国に対して金融リテラシーを問うテストを行った結果、日本のミレニアル世代(18~34歳)はアメリカよりも正答率が 10%低い結果となった。また、イギリス・ドイツ・フランスと比べても、共通問題の正答率で下回っているほか、望ましい金融行動や考え方の点でも差が開いていた。

もっとも、長く続くデフレの状況やリーマン・ショック後の経済停滞によって、多くのミレニアル世代の収入は低水準にとどまってしまうケースも多かった。そういった背景から、先々の収入や自身の生活への不安により、金融商品を買ったり、勉強会に参加したりという考えが生まれなかったという事実もあるだろう。これでは金融リテラシーが高まらないのも、当然かもしれない。

とはいえ、「勉強し始めるのは余裕ができてからでいい」とは言えない事情もある。金融リテラシーの高低は、ミレニアル世代のこれからを左右する重大事だからだ。

終身雇用制の崩壊や少子高齢化の進行により、今後は退職金や年金制度にも期待はできない状況だ。経済情勢の急激な変化で、これまでの常識も通用しなくなった。ミレニアル世代はお金について自分の頭で考え、自分の責任において判断するという難題を、社会から突きつけられているのだ。

この難題をクリアするためには、金融リテラシーの習得が必要不可欠だ。 ミレニアル世代にとって、これからを生き抜く鍵になる「金融リテラシー」。これを身に付けるには、どうすればいいのだろうか?

金融リテラシーを下げる2つのバイアス

突然だが、下の3つの質問にYES/NOで答えてみてほしい。

A.1万円を投資と貯蓄のどちらかに回すとしたら、迷いなく貯蓄を選択する(YES / NO)

B.借金は悪いことで、すべきではない(YES / NO)

C.大きな財産を築くには、一生懸命働くしかないと思う(YES / NO)

実は、上記の3問に対してYESの数が多いほど現時点での金融リテラシーは低く、反対にNOの数が多いほど金融リテラシーが高いということになる。これらは「横並び行動バイアス」と「損失回避バイアス」という2つのバイアス(考え方の偏り)の強弱をチェックするためのテストだ。

横並び行動バイアス — 多数の人が支持する考え方こそが正しいと思い込む傾向

損失回避バイアス — 金額が同じでも、利益を得た喜びよりも損失を出した痛みのほうをより強く感じる傾向

これは、どちらも行動経済学の用語で、お金に関する合理的な判断をさまたげるものだ。2つのバイアスが強いほどその人は間違った行動をとりやすくなり、結果として金融リテラシーは低くなる。

逆もまた然りだ。日本銀行の調査でも、同行が出題した金融知識を問う正誤問題の正答率が80%を超える層は、横並び行動バイアス、損失回避バイアスのいずれも弱いことがわかっている。

では、それぞれの質問がなぜ金融リテラシーの高低と結びつくのだろうか。

A.1万円を投資と貯金のどちらかに回すとしたら、迷いなく貯金だ

両親や友人などから「将来のためにコツコツ貯蓄していれば安心」と言われたことはないだろうか。その言葉を受けて、周りと同じ行動をとることが安心だと思う人は貯蓄を選ぶだろう。

一方、いくら利回りが高くても、投資には損をするリスクがある。しかし、利益が出る確率のほうが損をする確率よりもだいぶ高ければ、本来は投資を選ぶのが合理的な判断だ。それでもわずかなリスクを受け入れられないとしたら、あなたの損失回避バイアスは強めだといえるだろう。

たしかに現金には、必要なときにすぐに使えるという利点がある。不測の事態に備えて、手元にある程度の金額を準備しておくことは大切だ。しかしインフレ率が年々上昇し、お金の価値が下がり続ける現在、預金残高を増やすことだけに精を出すのは得策ではない。

バブル崩壊後現在に至るまで、日本銀行はほぼ一貫して金融緩和をくり返してきた。金融緩和によってお金の量が増えればその価値は下がるため、実質的に、使ってもいないのに貯蓄が減ってしまうということと同義だとも考えられる。

2%の物価目標に向けて金融緩和を続けていくであろう日本では、すべての資産を現金、しかも日本円で持っておくのは危険な側面が大きい。

そのため、緊急時に備えたある程度の貯蓄をしつつ、並行して現金以外への資産の振り分けも行うべきだ。投資で資産を外貨や金融商品、実物資産などに振り分けるのもいいだろう。そうすることで、将来のリスクに対して、よりしっかりと備えられるというわけだ。

B.借金は絶対に悪いことで、してはいけないと思う

借金に対してマイナスイメージがある人も多いだろう。しかし、頭ごなしに「借金は悪いこと」だと決めつけてしまっていては、金融リテラシーを高めるのは難しいかもしれない。

たしかに、返せるアテのない無計画な借金や、浪費からくるその場しのぎの借金は良いこととは言えない。しかし、時間などの価値と引き換えにお金を調達すると考えれば、それは一種の投資であり、まっとうな判断といえるだろう。

「お金を借りること自体は簡単」と思い込んでいる人は多いが、実はそうではない。お金の本質は「信用」だ。「この人は貸しても返してくれないだろう」と思われれば、そもそも借金すらできない。近年騒がれることの多いスタートアップの資金調達も、事業への信用を勝ち取った証という側面があるからこそ、大きな話題になるのだ。

信用を得てお金を借りるまでには、たくさんのハードルもある。たとえば銀行などの金融機関からお金を借りるには、担保や保証人を求められることが多い。審査も厳しく、月単位で時間がかかることも普通だ。貸し倒れのリスクを抑えるため、決められた用途以外には使えない場合もある。

こうした制限は、時に将来への自己投資などをあきらめるきっかけにもなりかねない。その点では、金利は高くても自由度の高い借り方を選ぶのもひとつの方法だ。今ベストだと思える選択肢にかかる資金を確実に調達できるため、資金不足を理由に決断を先送りにし、自己投資のタイミングを逸するリスクも軽減できる。

たとえばカードローンは、担保や保証人がいらず、用途の制限もない場合が多い。数あるお金の借り方の中でも自由度が高い方法といえる。最近では「レイク」がWeb限定で60日間無利息といった商品展開を行っている。無利息期間が長いことについては「企業としての収益があるのか」という疑問がわくが、AMPで取材を行ったところ、 この商品設計は「従来かけていた広告費を顧客へ還元する取り組み」として行っているということだった。

同社は積極的なデジタルシフト戦略によって、カードローンの価値をさらに高めようとしている。10月に導入された「スマート本人確認」はその一端だ。スマートフォンで撮影された顔画像や書類データでの本人確認を可能にし、Web完結・即日融資を実現した。フィンテックの文脈でよく耳にするeKYC(electronic Know Your Customer=オンラインでの本人確認)を、業界内でもいち早く取り入れている。

このようなしくみを賢く使えば、まとまった資金をすばやく、しかも利息や手数料ゼロで調達することができる。通常は利息や手数料と引き替えに「時間を買う」ところを、実質「時間を無料で調達」できるわけだ。クレジットカードや分割支払を利用するよりもメリットがあり、貯金を切り崩して不安になることもない。さまざまな金融サービスを正しく知り、より多くの利益をもたらすものを選ぶ目を持つこと。これこそが金融リテラシーであり、人生をよりよい方向に導いてくれる力だ。

C.お金持ちになるには、一生懸命働くしかないと思う

今以上の収入を得たい、資産をふやしたいと考えたとき、大半の人が「仕事をがんばって給料を上げよう」と思うはずだ。もちろんそれは間違いではないが、これからの時代を生き抜くためには、それだけでは十分ではないだろう。

ひとつの会社で勤め上げる人が大半だった両親世代は、堅実に働いていれば徐々に収入は増えていたし、老後資金も退職金や年金で賄えただろう。しかし、ミレニアル世代以降はそのどれもが保証されていない。

収入に比べて出費の多いキャリア形成期や子育て期に、老後資金の形成も行わなければならないのが現実だ。さらに一般的な会社員にとって、給与アップの交渉は容易ではない。必死に交渉をしても、期待した成果が上がらないことも多い。

こうした状況を知りつつも「収入を上げるには働くしかない」と思うのであれば、それは横並び行動バイアスや損失回避バイアスが働いていると考えられる。

労働の対価としてお金を得るだけでなく、それを元手にして運用することで、さらにふやす。限られた期間で資産形成する必要があるわたしたちには、こうした発想も必要だ。実際に、金融リテラシーが高い人ほど、株式などのリスク性資産に投資する割合も高いことが分かっている。

具体的な方法としては、株や投資信託、不動産投資をはじめてもいいし、副業でビジネスの仕組みをつくるのもいいだろう。投資をはじめたりビジネスオーナーになったりすると、自ずと日本や世界の情勢、先行きに関心を持つようになる。こうして得た知識は、現在取り組んでいる仕事を経営者視点で見られるようになるなど、本業にもよい影響を与えるはずだ。

今はYESが多かったとしても、焦ることはない。バイアスをリセットし、これから金融リテラシーを身に付けていけばいいのだ。獲得したリテラシーは、親世代とはまったく違う常識のなかで生き抜いていかなければならないミレニアル世代ならではの大きな武器となる。

金融リテラシーを身に付ける3つのステップ

では金融リテラシーはどう身に付けていくべきなのか、何からはじめればいいのかわからないという人も多いだろう。

もちろん、ファイナンシャル・プランナー(FP)などの資格取得を前提に学習を進める方法もある。しかし、時間的・金銭的にそれが叶わない人もいるだろう。すきま時間を使って手軽に金融リテラシーを身に付けられる方法として下記の3つを推奨したい。

1.新聞・経済誌などの金融経済情報のインプット(週1度以上)

2.金融商品を自力で比較・検討し、購入してみる

3.アプリなどによる家計簿の導入

金融庁では社会人が身に付けたい金融リテラシーとして

- 家計管理

- 生活設計

- 金融知識及び金融経済事情の理解と適切な金融商品の利用選択

- 外部の知見の適切な活用

の4つを掲げている。この4つを生活の中で無理なく身に付けられるのが、上記の方法だ。

1の目的は金融・経済分野全般に対しての興味を養い、日々の情勢を追う習慣をつけることだ。毎日の習慣にできるのがベストだが、はじめのうちは週に1回以上のチェックを心がけたい。現在ではスマホやタブレットによって、時間や場所を選ばず金融経済情報にアクセスできる。移動中などのすき間時間を意識的に活用するべきだ。

情報を自分のものにするコツは「これによって自分の身の周りにどんな変化が起こるだろう?」と考えてみることだ。情報に触れたり、後述するように金融商品を購入したりしているうちに、「自分ごと」として考えられる物事の範囲はどんどん広がっていく。それだけで、金融リテラシーは一定以上のレベルに達していくだろう。

2は平たく言えば「実際に投資をしたり、ローンの申込や保険商品の購入をしてみる」という意味だ。重要なのは、各商品の公式資料を見て自力で商品を決めること。その際、第三者が作った比較サイトやレコメンド記事は鵜呑みにしない方が賢明だ。なぜなら、その時点で他者の意見をよりどころにしており、自分の頭で判断できていない可能性があるからだ。

資料を見るときに特に着目したいのは、「その商品を申込/購入するとどのくらいのリターンを見込め、どんなリスクがあるのか」ということ。リスクとリターンを正確に見積もった上で合理的な判断を行える力こそが、金融リテラシーなのだ。

ローンなら利息のパーセンテージを見るだけでなく、実際の借入額から返済シミュレーションを立て、利息や返済額を考慮し、行おうとしている投資の妥当性を検討する。その上で、未来の自分を見据えた時、それが借金ではなく自己投資なのだという納得感を得られるのかを考えてみるといい。

株や投資信託であれば目論見書を利用し、自分なりにリスクとリターンを想定してみるといい。くり返すうちに横並び行動バイアスや損失回避バイアス以上に合理的な判断が勝り、おのずと金融リテラシーが高まっていく。

最後の3は、今現在「何にどのくらいのお金を使っているか」、そして「中長期的・現実的な視点を持ってお金を使えているか」をチェックするためのもの。実は、月々の収支が赤字か黒字かさえも把握できていないという人は意外と多い。

まずは収支の記録・集計を習慣にしよう。家計簿アプリなどであれば金融機関の口座やクレジットカードなどとの連携、収支のグラフ化までもできてスムーズだ。1カ月分を記録・集計できたら、月の収支が赤字か黒字かを見てみよう。貯蓄分を差し引いても黒字の場合は、収入の範囲内で無理のないお金の使い方ができている証拠だ。

次にチェックするべきは、お金の使用用途だ。食費、日用品、交際費などの項目に分け、何にどのくらい使っているかを把握する。そうすることで収支が「見える化」され、今後の収支の調整もしやすくなる。

収支が赤字だった場合、目的意識を持ってお金を使い、将来につながらない支出(浪費)を減らしていくべきだ。 節約という観点では、家賃や通信費、保険料などの固定費(毎月金額が変わらない支出)を定期的にチェック。この部分は少額でも節約できれば効果が大きく、サブスクリプションサービスに入会したことを忘れてムダな会費を払い続けている、必要のない保険に加入し続けているなどの意外な落とし穴にも気づくことができる。

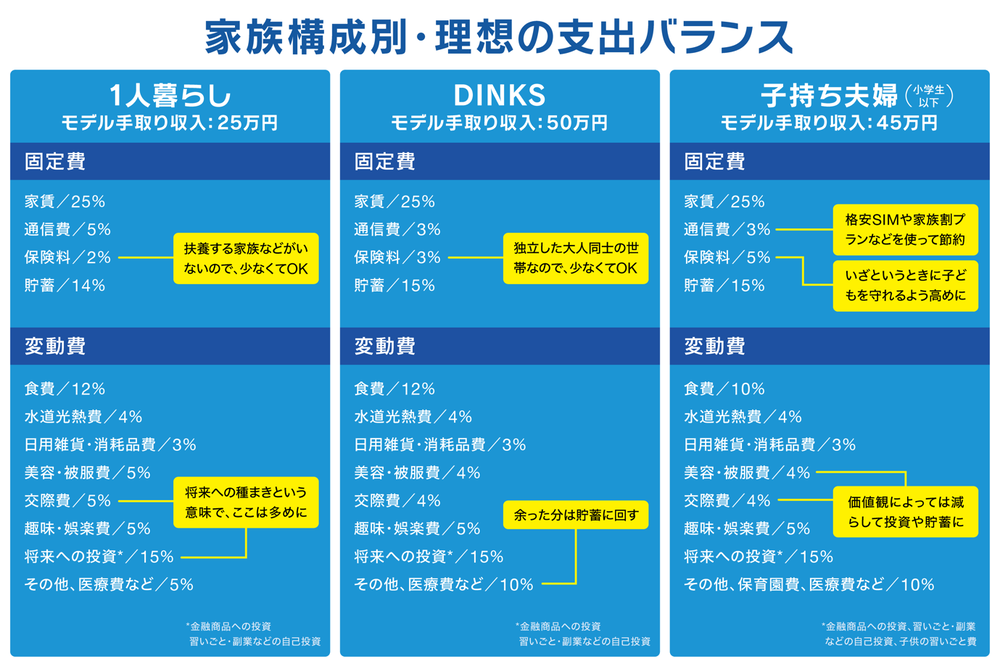

一方で収支が黒字の場合も、まずは各項目にムダな支出がないかを確認してみよう。下の図は1人暮らし、DINKS(共働きで子どもを持たない夫婦)、小学生以下の子どもを持つ片働きの夫婦の3パターンを想定し、それぞれの支出の内訳の目安を示したものだ。支出のバランスを見るときの参考にしてほしい。

「1人暮らし・DINKS・子どもアリ夫婦の理想的な支出の内訳」

黒字分をふやすには、変動費を削減するのも効果的だ。最近ではキャッシュレスで支払うと、2~5%の高還元率でポイント還元を受けられる店舗・サービスも多い。黒字分はできれば生活費や貯蓄と別口座を設けて移し、冠婚葬祭や旅行などの突発的な出費に備えておくことも、貯蓄を切り崩さないための金融リテラシーの一つだ。

これに加えて重要なのは、将来への投資にお金を使えているかどうかだ。この「投資」には文字通り金融商品への投資のほか、スキル習得のための習いごとや書籍購入などの自己投資も含まれる。投資に割く金額はできれば支出の15%、最低でも10%を目標にしたい。

投資が実を結ぶまでには、それなりの時間がかかる。ミレニアル世代は特に、目先の預金残高を増やすことばかりに気をとられず、将来への“種まき”にも積極的な姿勢が必要だ。そのような意味合いから、家計に無理のない範囲でありつつ、貯蓄と同程度の高いパーセンテージを割くことをお勧めしている。

家計の記録をある程度の期間続けると、家計を黒字化できるだけでなく、お金の使い方の傾向もつかめてくる。自分にとって最も価値のある投資とは何か、浪費をしやすいのはどんなときか、どんなことにお金を優先的に使いたいか。これらについて考えることは、金融リテラシーを高めると同時に、自分の内面と向き合い、人生の質を向上させるきっかけも与えてくれる。

日々の生活の中で意識的に時間をつくり、1から3をくり返し実践し、3つが習慣になるころには、ビジネスパーソンとして十分な金融リテラシーが身に付いているはずだ。

これからの時代を生き抜き、充実した人生を送るためには、正しい金融リテラシーが必要不可欠だ。

しかし、単に知識を身に付けただけでは、スタートラインに立ったに過ぎない。知識をベースに自分の頭で考え、「お金と向き合う」という体験を繰り返そう。

そうすれば金融リテラシーは「生きた」ものになり、人生を生き抜くための強い味方になってくれるはずだ。

- AMP (2020/1/7) からの転載記事です。

- カードローン・キャッシングのレイク

- レイクの特徴

- レイクのメディア・コンテンツ

- メディア掲載情報

- “金融リテラシー”を測る3つの質問。解消すべき「お金の知識」にまつわるバイアス