カードローンは転職したばかりでも借りられる?

審査通過のポイントや注意点を解説

公開日:2022年7月29日

更新日:2024年9月19日

転職すると給与の額が変わったり仕事に必要なものをそろえたり、あるいは転居することになったりと、転職後は収入減や支出増に悩むことは珍しくありません。そんなとき、お金の悩みを解消する手段のひとつが、手軽に借りられるカードローンです。

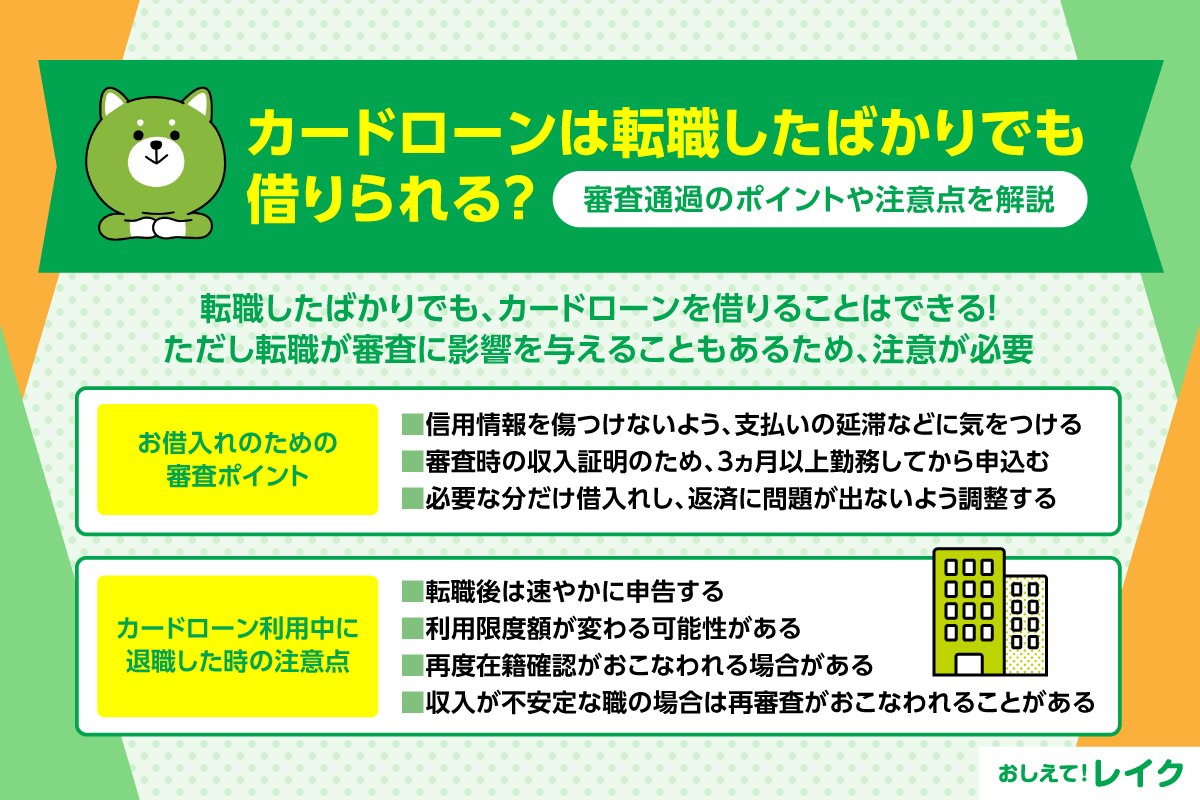

しかし、「転職したばかりでは、カードローンの審査に通らないのでは?」と思われる方もいらっしゃるでしょう。結論から言うと、勤続年数や転職後の収入が審査に影響する可能性はあります。

また、カードローン契約中に転職・退職した場合、申告が必要になるなどいくつかの注意点もあります。

本記事では、転職後すぐにカードローンを利用する場合の審査への影響や、利用中に転職・退職した場合に知っておきたいポイントを解説します。

転職したばかりでもカードローンを借りることはできる

カードローンを利用するには、審査に通らなければなりません。申込時には職業や雇用形態、勤続年数などを申告することが多くあります。とはいえ、転職したばかりという理由で、申込みができない、審査が絶対に通らないということはありません。

ただし、審査対象になる以上、転職したばかりという事実が審査に影響する可能性は考えられます。

まずは、転職して間もない時期にカードローンのお申込みをする際、審査に影響する可能性について解説します。

転職直後のカードローン利用は「安定した収入」が必要

カードローンは、お金を借りるという行為でありながら、担保も保証人も必要とせず使用目的を問われることもありません。さらに一度契約すれば、利用限度額の範囲内で繰り返しお借入れできるという特徴があります。

このようなカードローンの性質から、返済に困らない安定した収入があるかどうかが審査でチェックされます。

カードローンの申込条件に勤続年数は含まれておらず、安定した収入があればお申込みできますが、転職直後はそれを証明するのが困難です。

また、転職したばかりの勤続年数が短い状態は、給料の受け取り回数が少ないため、安定した収入があると認められにくい可能性があります。そのため、お申込み自体は可能でも、実際にお借入れできるかは審査の結果次第になります。

転職は審査に影響する可能性がある

カードローンを提供する銀行や消費者金融などでは、通常、お申込みに際して転職したかどうかを問わないとしています。

しかし、カードローンの申込みでは、申込んだ方の返済能力が審査されるため、転職によって「安定した収入がない」と判断されてしまう可能性があります。

「安定した収入があるか」をはかる際には、主に職業(職種)と勤続年数、会社の規模、年収などから判断されます。

審査の基準は銀行や消費者金融により異なりますが、転職したばかりだと勤続年数の条件で審査が通りにくくなる可能性はあります。

しかし、転職したことだけを審査するわけではなく、カードローンの審査では、転職による職業安定度のほかにも、申込んだ方の信用力を見極める項目が確認されます。主な項目は、年齢やお借入れ履歴などです。

転職を含めた職業安定度はこうした複数の判断基準のひとつでカードローンを利用できるかどうかは、住まいの状況なども含めて総合的に審査されるのです。

カードローンの審査内容や審査の流れについては、以下の記事で詳しく解説しています。あわせてご覧ください。

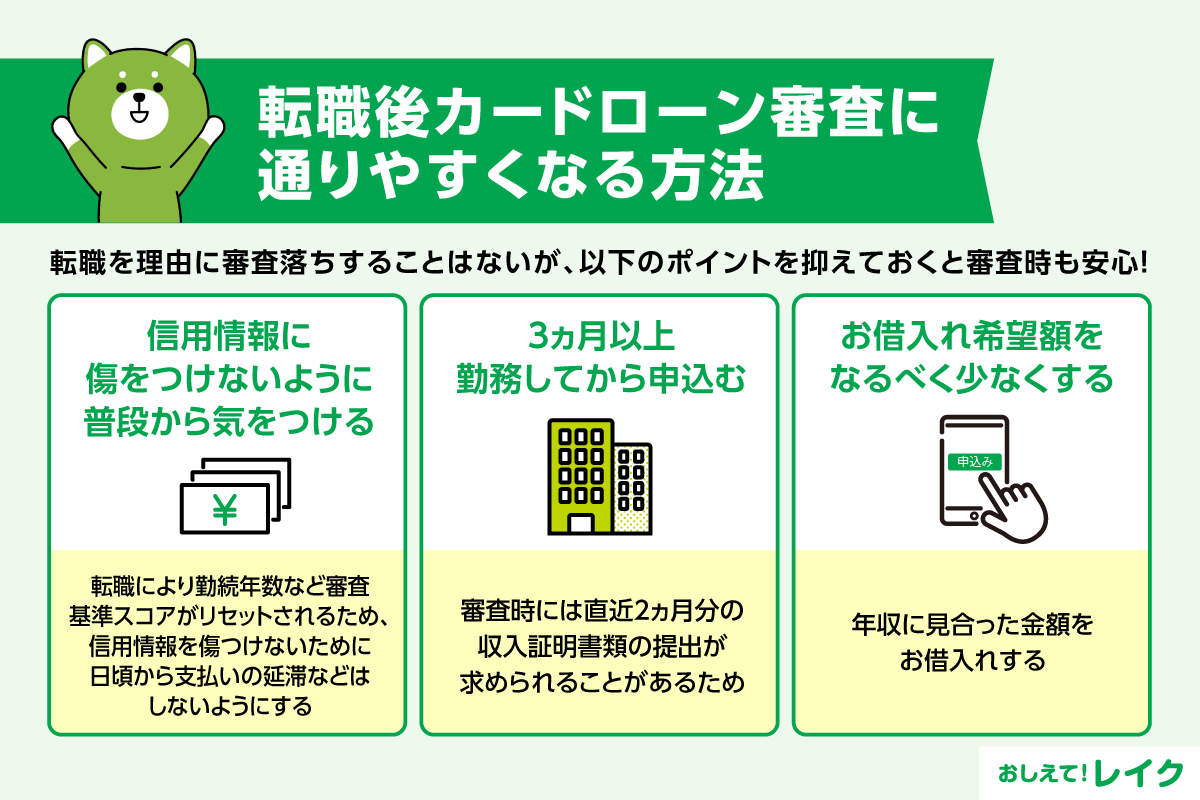

転職後カードローン審査に通りやすくなる方法

前章でも解説したように、カードローンの審査では安定した収入があるかどうかを判断するため、転職したばかりだと勤続年数の条件で審査の結果に影響する可能性はゼロではありません。

転職がそのままカードローンの利用不可につながるわけではないにしても、不安要素をできるだけ少なくしてから申込みをすると安心です。

そこで、転職したばかりでカードローンの申込みをおこなう際、審査に通りやすくする方法を紹介します。

信用情報に傷をつけないように普段から気をつける

転職をすると勤続年数がリセットされてしまうため、カードローンの審査基準とされる信用スコアが下がる可能性があります。

先述のとおり、カードローンの審査はさまざまな項目から総合的に判断されるため、勤続年数が短くなったことが審査の結果に直結するわけではありません。しかし、総合評価を高めて審査に通りやすくするには、勤続年数以外の要素で信用力を高めることが大切です。

そこで気を付けたいのが、日頃から信用情報に傷をつけないことです。

信用情報は、クレジットカードの支払い料金や月賦払いにしているスマートフォンの購入代金の返済遅延などで傷がつきます。返済遅延の場合、信用情報機関に保存される信用情報に最長5年記録が残されます(※)。

返済遅延はなくても、複数のカードローン会社を利用している場合や、キャッシングを利用している場合も注意しましょう。複数社からお借入れをしていると返済も複数することにより、返済日の管理がしにくくなり、無意識に延滞してしまうことで信用情報に傷つく恐れがあります。

複数社申込みする場合は、返済金額や返済期日の管理を計画的に行いましょう。

また、複数のカードローンを利用していることは信用情報機関に登録されます。全てのお借入れ総額が年収の1/3を超え総量規制に抵触すると、お借入れできなくなります。

カードローンの信用情報の登録内容や審査に影響するケースについては、以下の記事で詳しく解説しています。あわせてご覧ください。

- 信用情報機関への登録情報と登録期間は、会社によって異なる場合があります。詳細は、各信用情報機関のホームページで確認いただけます。

3ヵ月以上勤務してから申込む

転職直後ではなく、3ヶ月以上勤務してから申込むことで、安定した収入があることを証明しやすくなります。

カードローンの審査には、カードローン会社から収入証明書類の発行を求められる場合があります。

会社に勤める人が用意する収入証明書類には給与明細書などがありますが、直近2ヵ月分を提出する場合が一般的です。

2ヶ月分の給与明細書を提出するには、3ヵ月以上勤務していれば可能でしょう。半年以上の勤務実績ができてから申込めば、さらに余裕をもって対応できるはずです。

ただし、希望する利用限度額が50万円以下の場合や、ほかのカードローンからのお借入れ額との合計が100万円以下のお借入れを希望する場合は収入証明書類を不要とする会社もあります。

お借入れ希望額をなるべく少なくする

お申込みの際に、お借入れ希望額を少なくするのも、審査に通りやすくするひとつの方法です。

貸付金額は少ない方が、貸す側にとってのリスクは小さくなります。

審査の際には、年収に見合ったお借入れ金額で、返済も問題ないと思ってもらうために融資希望額はできるだけ少なくすることをおすすめします。

転職後に収入が安定しない状態でお金が必要な場合

転職後に収入が安定せず、カードローンの審査を通るのが厳しいものの、お金が必要な場合もあるでしょう。

カードローン以外でお金を調達する方法には、以下のようなパターンが考えられます。

- 身内に相談する

- フリマやリサイクルショップなどで不用品を売却する

- ブランド品などを担保にして質屋でお金を借りる

では、これらの調達方法について、解説していきます。

身内に相談する

家族や兄弟などの身内に相談できるのであれば、一度お金を貸してもらえないか聞いてみましょう。

ただし、「お金を貸して」というだけでは、「何に使うのか」「本当に返してくれるのか」という不安を与えかねません。

相談した相手との関係が悪くならないように、どうしてお金が必要なのか、どのように返済していくかなどを決めておき、それをしっかりと伝えましょう。

また、明確な返済期限を定めたり、借用書を作成したりしなければ、「贈与」とみなされ税金がかかってしまう可能性もあるため、注意が必要です。

身内の方からお金を貸してもらうことに抵抗がある方もいらっしゃるかもしれません。下記記事では金銭的援助を依頼する際にどのように伝えるべきなのか、どのような理由でお金を借りているのかのデータとともに解説しています。

フリマやリサイクルショップなどで不用品を売却する

フリマやリサイクルショップで不用品を売るのも、すぐにお金を調達できる方法です。使っていない服・バッグ・靴、使用していない電化製品など、売れそうなものがないか自宅を探してみましょう。

フリマアプリはいつ売れるかわからないというデメリットはありますが、買取りに出すよりも高値で売れる可能性が高いでしょう。

対して、リサイクルショップは売るまでに時間はかかりませんが、買取り金額は安めになる可能性があります。

ブランド品などを担保にして質屋でお金を借りる

ブランド品などを質に入れ、お金を借りるという方法もあります。

質入れをすればその査定額内から融資を受けることが可能です。お借入れ限度額は査定額の7〜8割で、その範囲内でお金を借りられます。

質屋には金融機関と同じように金利があるため、返済して質草を手元に戻す場合は、借りた金額にプラスして質料を払う必要があります。

返済できない場合でも、担保にした物品が売却されるため、返済義務はありません。また、ブランド物や貴金属以外にも、ゲーム機やスマートフォンなどさまざまなものが質入れできます。

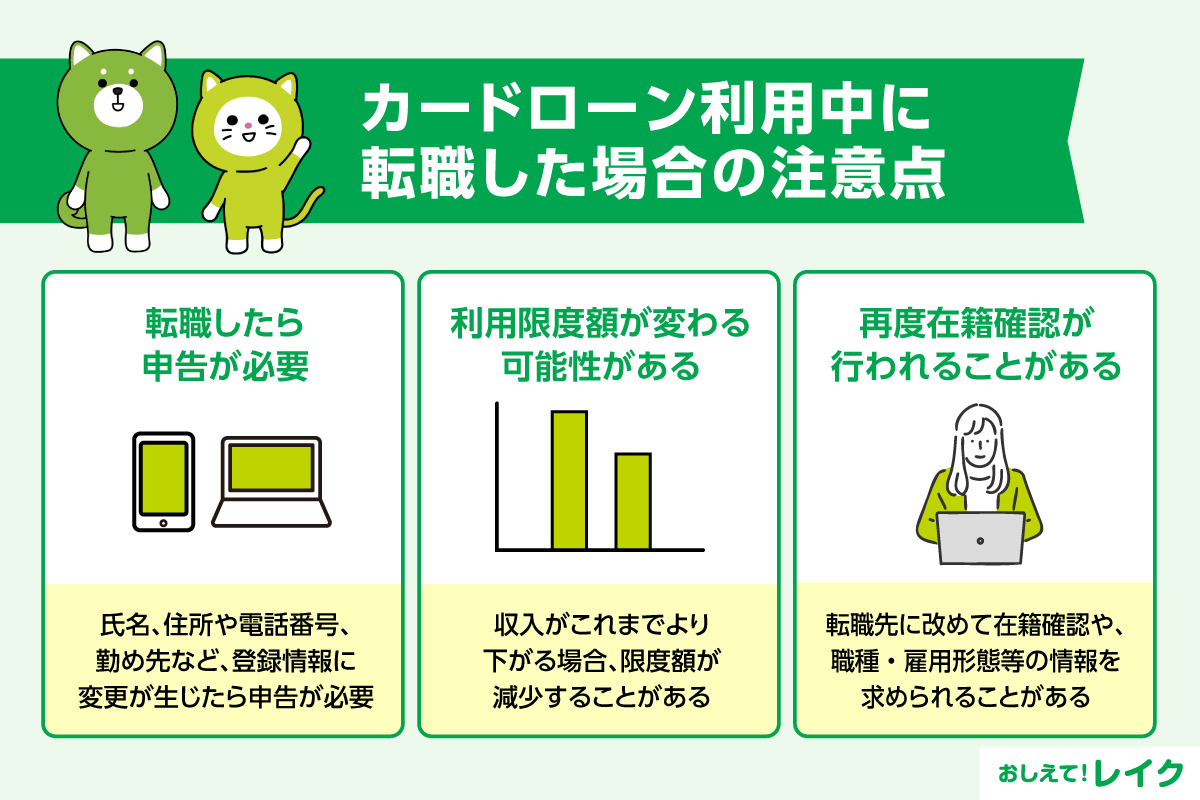

カードローン利用中に転職した場合の注意点

カードローンを利用中に転職をすると、契約時と職業・勤続年数・年収が変わります。

転職後も引き続きカードローンを利用する予定があるなら、以下のような点に注意しましょう。

- 転職したら申告が必要

- 利用限度額が変わる可能性がある

- 再度在籍確認が行われることがある

- 収入が不安定な職の場合は再審査が行われることがある

では、これらの注意点について解説します。

転職したら申告が必要

カードローン利用中に転職した場合には、カードローン会社へ申告しなければなりません。

カードローン契約時には各社の定める規約に同意し、遵守する必要があります。規約には「届け出た内容に変更があった場合にはすぐに申告する」といった条項を含むことがほとんどです。

一例として、氏名、住所や電話番号、勤め先(転職、転勤、出向、退職などを含む)などに変更があれば申告が必要です。カードローン会社によっては、雇用形態や職種といった細かな情報の申告を求められることもあります。

申告方法はカードローン会社によって異なります。最近は店頭や電話、郵送といった手段のほか、オンラインによる手続きを可能とする会社も多く、申告による負担が減っています。

届け出内容に相違や変更があれば申告するのは、カードローンを利用するうえで守るべきルールです。転職した場合にはすみやかに申告しましょう。

利用限度額が変わる可能性がある

転職すると収入が上がることもあれば下がることもあります。もし収入が下がれば、これまでよりも利用限度額が引き下げられる可能性もあります。

消費者金融のカードローンの利用限度額は、貸金業法の総量規制により、年収の3分の1までと定められているからです。そのため転職によって収入が下がれば、貸金業法に則り、利用限度額が下がります。

銀行系カードローンは総量規制の対象外ですが、近年は銀行系カードローンでも総量規制に従う方向となっているので、審査基準として覚えておくといいでしょう。

カードローンの利用限度額の審査内容や増額する方法については、以下の記事で分かりやすく解説していますので、あわせてご覧ください。

再度在籍確認が行われることがある

カードローン会社によっては、転職後に再度在籍確認が行われる場合もあります。ただし、カードローン会社の名前や電話連絡の目的が、電話に出た相手に伝えられることはないので、安心しましょう。

また、在籍確認とは別に、転職後の職種や雇用形態、収入形態といった細かい情報を求められることもあります。

カードローンの在籍確認の内容や電話を受けずに済む可能性がある方法については、以下の記事で詳しく解説しています。あわせてご覧ください。

収入が不安定な職の場合は再審査が行われることがある

正社員だった人が、契約社員・派遣社員・パート/アルバイトなどに転職した場合、収入が安定していないとみなされ、再審査が行われる場合があります。

なぜなら、このような雇用形態の場合は、年収が下がる可能性があるためです。

場合によっては、新規でお借入れできなくなったり、利用限度額が引き下げられたりする可能性もあります。

カードローン利用中に退職した場合の注意点

カードローンの利用中に退職し、一時的に職がない状態になるケースもあります。たとえば、転職活動に専念するために、在籍していた会社を先に退職するといったケースです。

転職時には前職の退職が伴いますが、失業期間がある場合は以下のような点に注意が必要です。

- 退職の際には申告が必要

- 失業期間中は新たな融資が受けられない

では、退職時の注意点について解説していきます。

退職の際には申告が必要

退職した場合も、転職時と同様に申告しなければいけません。基本的に、金融機関などに届け出ている情報に変更があった場合は、全て速やかに申告する必要があると考えておきましょう。

申告方法は転職時と同様の方法で行いましょう。

失業期間中は新たな融資が受けられない可能性がある

失業中で、かつ副業など別の収入源がない場合は「安定した収入がない」状態になるため、新たに融資を受けられなくなる可能性があります。

返済中に失業した場合は、そのまま継続して返済する必要があります。しかし、一括返済を求められるようなことはなく、失業前と同じ条件で返済を続けることが可能です。

また、再就職して申告した場合、再度カードローンで新たにお借入れできるようになる可能性があります。

最短即日融資が可能なカードローン

カードローン各社は最短即日融資に対応しているところも多く、また申込み時の必要書類の提出、利用中に転職した場合の申告は、Web完結できる場合が多くあります。郵送などの負担なく24時間いつでも申込むことができるので、転職後の忙しい時期でも利用しやすいでしょう。

まとめ

カードローンは転職したばかりであっても利用できますが、安定した収入が申込みの前提条件です。申込みにあたって収入証明書類(給与明細書)を求められることもあるので、転職後は最低でも3ヵ月以上勤務してからであれば、余裕をもって申込むことができるでしょう。

カードローン利用中に転職・退職した場合は、以下の点に注意しましょう。

【転職した場合】

- 転職したら申告が必要

- 利用限度額が変わる可能性がある

- 再度在籍確認が行われることがある

- 収入が不安定な職の場合は再審査が行われることがある

【退職した場合】

- 退職の際には申告が必要

- 失業期間中は新たな融資が受けられない

勤務先を含め、登録事項に変更があれば各社のルールに従って、すみやかに変更手続きをおこなうようにしてください。

監修者:

内山 貴博

プロフィール:

1978年生まれ。証券会社の本社部門に勤務後、2006年に独立。金融リテラシーを高めることがFPの役割だと感じ、FP相談やセミナーなどの活動をおこなっている。また動画チャンネル「FPお金レッスン」では投資初心者向け、FP学習者向けのコンテンツを提供中。主な著書に「駆け出しFPの事件簿」(きんざい)、「お金の使い方テク」(朝日新聞出版)がある。

資格情報:

CFP®、1級ファイナンシャル・プランニング技能士