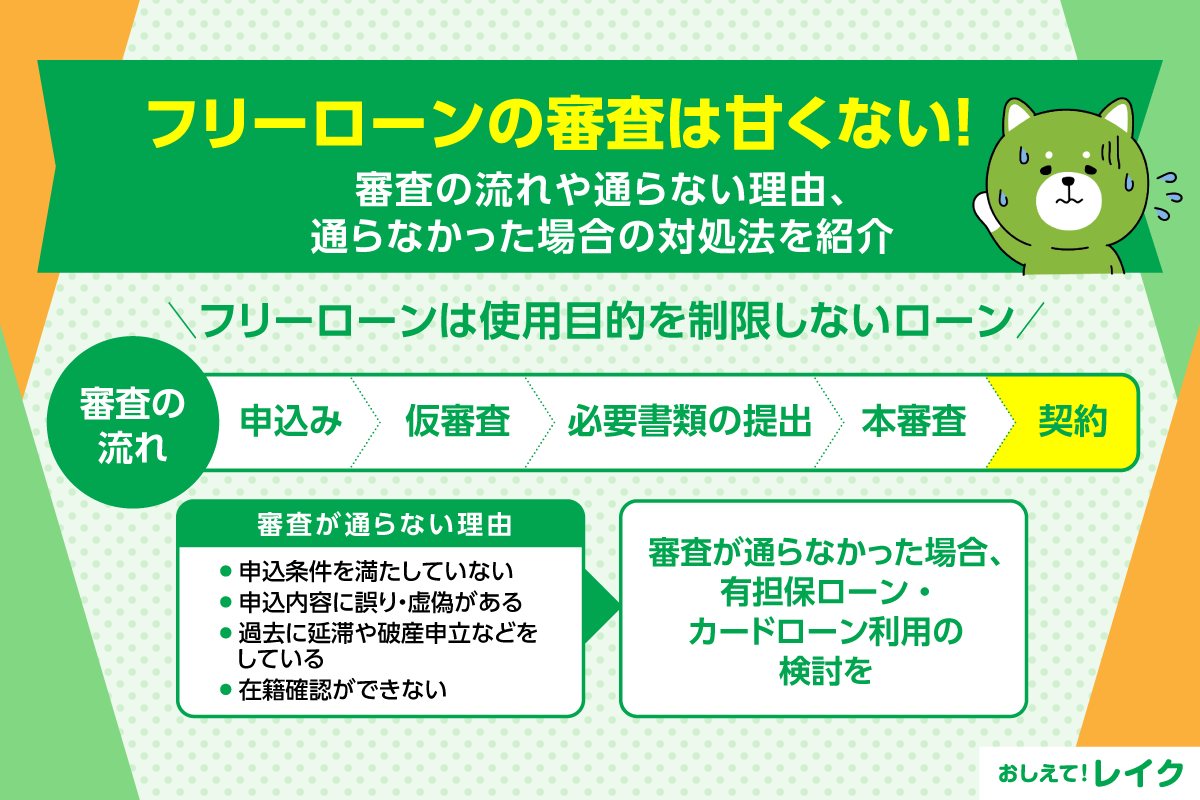

フリーローンの審査は甘くない!

審査の流れや通らない理由、通らなかった場合の

対処法を紹介

更新日:2025年5月8日

公開日:2022年9月30日

使途自由のフリーローンに申込むと、必ず審査が実施されます。この記事では、フリーローンの審査は甘いのか、どのような基準で審査が実施されるのかをわかりやすく解説します。

また、フリーローンの審査に通らなかった場合に考えられる理由や、通らなかった場合の対処法もあわせて紹介します。ぜひ参考にしてください。

フリーローンは使用目的を制限しないローン

フリーローンとは、原則として使用目的を制限しないローンのことです。旅行費用や手術代などのさまざまな用途に利用できます。ただし、事業性資金と投機性資金には利用できないことが多く、また、用途自体は自由ではあるものの、見積書・請求書などの確認がおこなわれるケースも多いため、申込前に確認しておきましょう。

また、フリーローンは、銀行、信用金庫などでお申込みができます。無担保で借りられる場合もありますが、担保を必要とする場合もあります。

なお、担保ありで申込むほうが、担保なしよりも適用金利が低くなることが一般的です。

一方、使用目的が制限されているローンには、たとえば、マイホームの購入資金に限られる「住宅ローン」、結婚式の資金に限られる「ブライダルローン」などがあります。

ブライダルローンや歯科での支払いに利用できるデンタルローンなど、特定の使用目的に限定されるローンの種類や特徴は下記記事で詳しく解説しています。

また、フリーローンとの違いに悩む方が多い「多目的ローン」については下記記事をご覧ください。フリーローンが原則用途自由であるのに対し、多目的ローンは「生活に必要な資金に利用できる」と区別されているケースがあります。

審査にかかる日数

審査にかかる日数は、金融機関によっても異なります。たとえば、銀行の場合は、申込みから融資までは通常1~2週間程度とされています。

ただし、申込書や提出書類に不備があると、審査に時間がかかり融資までの時間がさらに長引く可能性があります。スムーズに融資を受けたい場合は、書類の種類や有効期限などをチェックしてから、提出するように注意してください。

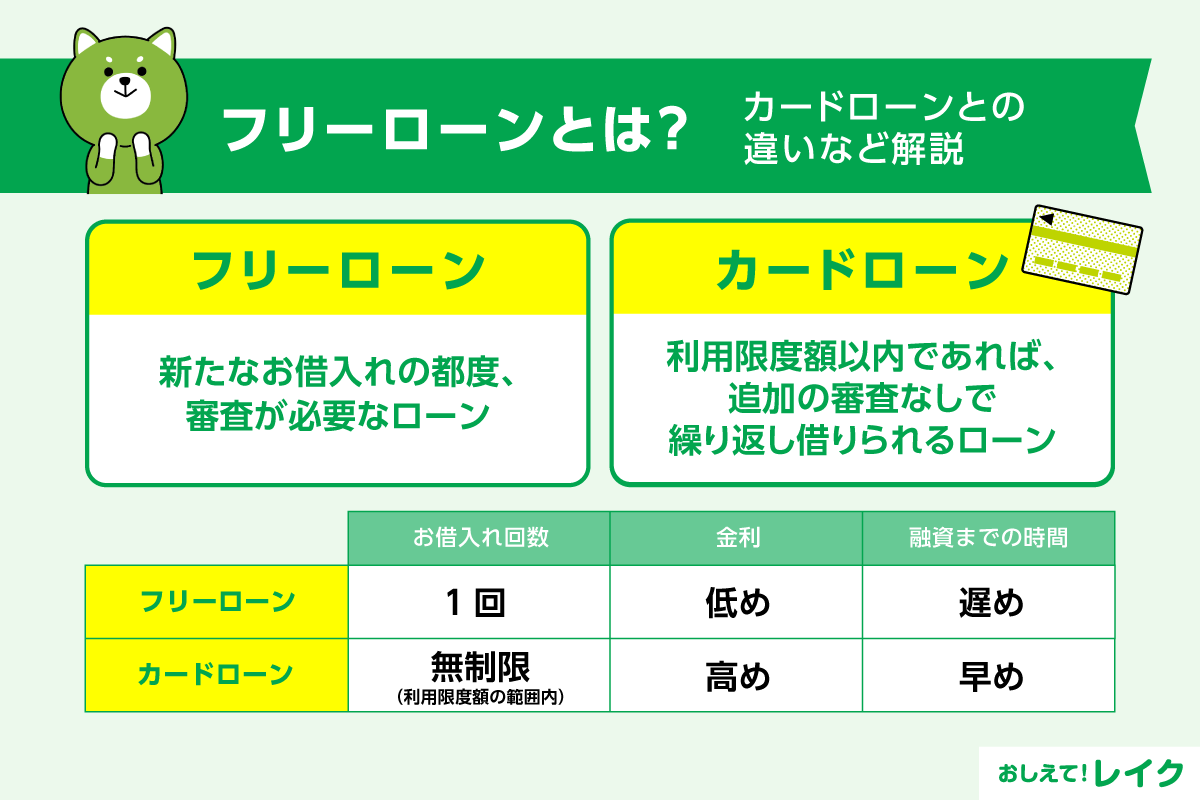

カードローンとの違い

カードローンは、最初に利用限度額を決めて、限度額の範囲内で繰り返し借りられるローンです。また、カードローンは審査にかかる日数が短く、最短で当日に融資を受けられる場合があります。

一方、フリーローンは最初に必要な金額を全額お借入れし、その後はご返済のみを続けるローンです。お借入れは1回のみのため、同一の契約では追加のお借入れができません。追加で融資を受けたい場合は、新たな契約を締結し、再度審査を受ける必要があるため、必要な金額を算出してから申込むことが大切です。また、金融機関によって、お借入れ可能額が異なるため、確認してから申込んでください。

そのほか、フリーローンはカードローンより金利が低い傾向にある点、一度お借入れしたら返済のみになることから、お借入れ先との契約期間はカードローンよりも短い傾向になる点が異なります。

カードローンとフリーローンの違いやフリーローンの金利については、下記記事でも詳しく解説しています。

フリーローンの審査は甘くない

フリーローンの審査も、ほかのローン審査と同じく、申込者の返済能力や収入などが確認されます。そのため、審査が甘く、誰でも借りられるわけではありません。

お借入れ額が大きくなればなるほど、毎月のご返済額や返済期間も長引くため、より慎重な審査が実施されると想定されます。審査通過が難しいと思われる場合は、お借入れ額を少なくできないか検討してみましょう。

フリーローンの審査基準

フリーローンの審査基準は、どの金融機関でも公表されていません。しかし、申込条件は公表されており、申込条件を詳しく見ることで、審査基準をある程度推測できます。

各金融機関が提供しているフリーローンの申込条件から、次の3つが審査基準に含まれていると考えられるでしょう。

- 申込条件を満たしているか

- 継続して安定した収入があるか

- 過去に延滞や債務整理をしていないか

それぞれのポイントを解説します。

申込条件を満たしているか

フリーローンには、年齢などの条件が決められていることが一般的です。ホームページなどの商品概要に申込条件が提示されているので、チェックしておきましょう。申込条件を満たしていないと、審査通過は難しいと考えられます。

継続して安定した収入があるか

収入の安定性や継続性についても、フリーローンの申込条件に記載されていることがあります。無職の方や定職に就いていない方は申込条件を満たしていないため、申込んでも審査に通過できる可能性は低いと考えられます。

年金による収入は、継続かつ安定した収入に含められていることがあります。年金を受給している方は申込む前に確認しておきましょう。

フリーローンを提供する金融機関によっても異なりますが、在籍確認をするためお勤め先に電話がかかってくることもあります。スムーズに対応できるようにしておきましょう。たとえば、パートなどで勤務日が限定されている場合は、事前に申込先に伝えることでスムーズに対応しやすくなります。

過去に延滞や債務整理をしていないか

フリーローンに申込むと、信用情報をチェックされます。信用情報とは信用情報機関が管理している情報のことで、ローンのご利用やご返済の履歴、クレジットカードのお支払いの履歴、債務整理に関する情報などが一定期間残ります。

信用情報機関に登録されている情報は、フリーローンの申込先に知られることになります。ご自身の信用情報が気になる場合は、申込先が加入している信用情報機関に情報照会を申請するとよいでしょう。銀行のフリーローンに申込む場合であれば、一般社団法人 全国銀行協会の全国銀行個人信用情報センター(KSC)に問合せることもできます。

フリーローンの審査に通らない主な理由

フリーローンの審査に通らない場合は、次の理由が考えられます。

- 申込条件を満たしていない

- 申込内容に誤り・虚偽がある

- 過去に延滞や破産申立などをしている

- 在籍確認ができない

それぞれの理由を解説します。

申込条件を満たしていない

申込条件として年齢や収入などが提示されている場合には、そもそも条件を満たしていないと審査通過は難しいと考えられます。ホームページなどの商品概要に申込条件が提示されているので、確認してから申込みましょう。

フリーローンの申込先によっては、簡易的なお借入れ診断を利用できることがあります。ご自身が申込条件を満たしているか簡単に調べられるので、利用してみてください。

申込内容に誤り・虚偽がある

お借入れ額やお勤め先などの個人情報は信用情報機関に登録されているため、誤りや虚偽があるとフリーローンの申込先に知られてしまいます。申込みフォームを提出する前に誤りがないか何度か確認しておきましょう。

過去に延滞や破産申立などをしている

信用情報機関に登録されている情報に問題があると、審査に通らない可能性があります。たとえば、延滞や債務整理をしてから原則5年以内だと、記録が残っているため、返済能力に問題があるとみなされる可能性があるでしょう。

クレジットカードやカードローンを利用している方は、普段から支払いに遅れないように気をつけましょう。

信用情報機関への登録情報と登録期間は、各信用情報機関のホームページで確認いただけます。

在籍確認ができない

フリーローンに申込むと、審査の過程で在籍確認が実施される場合があります。在籍確認ができない場合は、審査を進められないため注意が必要です。

フリーローンの申込先に、会社の電話がつながる営業日やご自身が所属している部署の電話番号を伝えスムーズに在籍確認ができるように対策をしておきましょう。

フリーローン審査の基本的な流れ

フリーローンの審査の流れは申込先によって異なるため、申込む前に確認しておきましょう。この記事では一般的な審査の流れを紹介します。

- 申込み

- 仮審査・仮審査の結果通知

- 必要書類の提出

- 本審査・本審査の結果通知

- 契約

原則として、仮審査に通過しなかった場合は本審査に進めません。本審査に進めないと契約に至らず、お金をお借入れすることはできません。

以下で詳しくみていきましょう。

1.申込み

まずは申込みです。金融機関ごとの所定の申込みフォームもしくは申込用紙に記入して提出します。

2.仮審査・仮審査の結果通知

申込内容に基づいて仮審査が実施されます。金融機関によっては、お勤め先やご自宅に電話をかける「在籍確認」を実施することがあるため注意が必要です。

仮審査が完了すると、メールや電話、会員ページのメッセージボックス、郵送で結果が通知されます。

3.必要書類の提出

仮審査に通過した場合は、必要書類の提出に進みます。お借入れ額が50万円を超える場合は本人確認書類と収入証明書、お借入れ額が50万円以下の場合は本人確認書類の提出を求められることが一般的です。

なお、本人確認書類としては運転免許証やマイナンバーカード(個人番号カード)など、収入証明書としては源泉徴収票や確定申告書などを使うことが一般的ですが、金融機関によって提出を求められる書類が異なります。スムーズに本審査を受けるためにも、必要書類の種類を確認しておきましょう。

4.本審査・本審査の結果通知

提出した書類に基づいて、本審査が実施されます。本審査が完了すると、メールや電話、会員ページのメッセージボックス、郵送で審査結果が通知されます。

5.契約

審査に通過した場合は、契約に進みます。来店だけでなくオンラインでの契約に対応している金融機関なら、より短時間でお借入れが可能です。

また、金融機関によっては、契約の際に口座開設が必要になることもあります。

フリーローンの審査に通らなかった場合の対処法

フリーローンの審査に通らなかった場合でも、お金を借りる必要がある場合は別の方法を検討しなくてはいけません。ただし、前述のフリーローンに通らない主な理由で挙げたことに留意することが前提です。

検討できる方法としては、次の2つが挙げられます。

- 有担保ローン

- カードローン

それぞれ見ていきましょう。

有担保ローンの利用を検討する

担保を設定するローンでは、無担保のフリーローンより低金利で高額のお借入れができる可能性があります。フリーローンの審査に通過しなかった場合や、申込んだ金額よりも融資を受けられる金額が低い場合は、有担保ローンの利用も検討してみましょう。

ただし、有担保ローンを利用する場合には、担保にできる不動産などの財産がある場合に限られます。また、担保にする財産も審査の対象になるため、提出する書類が増える点にも注意が必要です。

カードローンの利用を検討する

フリーローンの審査に通過しなかった場合には、カードローンの利用も検討してもよいでしょう。カードローンもフリーローンと同じく、原則として使途自由のため、生活費や旅行費などの幅広い目的に利用できます。

レイクは、Webからのお申込みで21時(日曜日は18時)までに審査・必要書類の確認を含むご契約手続きが完了した場合、最短25分でお借入れが可能です。ただし一部金融機関および、メンテナンス時間などを除きます。

その日のうちにお借入れできる可能性があるため、急な出費にも対応できます。

カードローンの仕組みをより詳しく知りたい方は下記記事もぜひご覧ください。

カードローンを利用する際の注意点

カードローンは、ご利用限度額の範囲内で繰り返しお借入れが可能です。このようなカードローンの特性上、ご利用の際には次の3点にご注意ください。

- 返済計画を立てる

- 金利や無利息期間などの契約内容を確認する

- 余裕がある場合は多めの金額を返済する

以下で詳しく解説します。

返済計画を立てる

お金を借りると返済が始まります。借りる前に無理のない返済計画を立てておくことが重要です。毎月無理なくご返済できる金額はどのくらいなのか、いつまでに完済するのか計画を立ててから、カードローンにお申込みください。

また、カードローンはほかのローンとは異なり、ご利用限度額の範囲内で繰り返しお借入れが可能です。追加でお借入れすると毎月のご返済額やご返済期間が変わることもあるため、その都度、返済計画を立て直すことが大切です。

カードローン会社の公式サイトには、返済シミュレーション機能があります。

レイクの場合、「ご返済シミュレーション」でご返済額やご返済回数をシミュレーションしていただけます。ご希望契約額の入力と無利息期間を選択すれば、毎月のご返済額とご返済回数が試算できます。

毎月のご返済額からお借入れ可能額を調べることもできます。ぜひご活用ください。

- このシミュレーションでの試算結果は参考値です。実際のご返済内容とは異なる場合があるので、あくまでもめやすとしてご確認ください。

金利や無利息期間などの契約内容を確認する

カードローンをご利用の際は、必ず金利やご利用限度額などのご契約内容をご確認ください。また、無利息サービスをご利用の場合は、いつまで無利息期間が適用されるのかもご確認ください。

レイクでは、諸条件を満たしたはじめてご契約されるお客さま限定で365日間の無利息サービスをご利用いただけます。

- 365日間無利息

ご利用条件:Webでお申込み・ご契約、ご契約額が50万円以上かつご契約後59日以内に収入証明書類の提出とレイクでの登録完了が必要

上記ご利用条件を満たさない方は60日間無利息または30日間無利息をご利用いただけます。

- 60日間無利息(Web申込みかつご契約額が50万円未満)

- 30日間無利息(自動契約機または電話申込み)

さらに、「1秒診断」では、簡単な項目を入力するだけで、お借入れが可能かどうかを事前に診断することも可能です。

なお、レイクの無利息期間開始日は「ご契約日の翌日から」となります。「お借入れ日の翌日から」ではありませんのでお気をつけください。

また、無利息期間経過後は通常金利が適用されます。

無利息期間中にもご返済日があります。会員ページでご返済日をご確認いただき、ご返済に遅れないようご注意ください。なおご返済が遅れた場合等、無利息期間が終了いたします。

カードローンの金利・利用限度額については下記記事でも詳しく解説しています。

金利の仕組みや計算方法についてもわかりやすい内容になっておりますので、ぜひ参考にしてください。

余裕がある場合は多めの金額を返済する

家計に余裕がある場合は、多めの金額をご返済いただくことで利息が少なくなり、返済総額も減ります。カードローンの利息は、以下の計算式で算出します。

利息=お借入れ額×貸付利率(年率)÷365日(うるう年は366日)×お借入れ日数

上記の式からわかるとおり金利の高さだけでなく、お借入れ額が多いほど利息額が増え、ご返済総額も多くなります。

利息の負担を減らすためにも、余裕がある場合は約定返済額よりも多めの金額をご返済ください。

まとめ

フリーローンに申込む際は、申込条件を満たすことが大切です。申込先のホームページなどで確認し、お借入れ診断でチェックしてから申込んでください。

また、お借入れする前に返済計画を立てることも大切です。無理なく返済できるように計画を立て、毎月決まったご返済額以上の金額を遅れずに返済するようにしてください。

監修者:

古関 俊祐

プロフィール:

東京都江戸川区出身。中央大学法学部卒。弁護士登録後から大手法律事務所にて消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けている。これまでの債務整理案件の取扱い実績は数百件に上る。また、債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続といった家庭内の問題などさまざまな問題について手広く対応し多角的視点から問題解決を図るプロフェッショナルとして活躍している。現在は、地元である東京都葛飾区の新小岩駅前にて弁護士法人新小岩法律事務所の代表弁護士として活動している。

資格情報:

弁護士